G

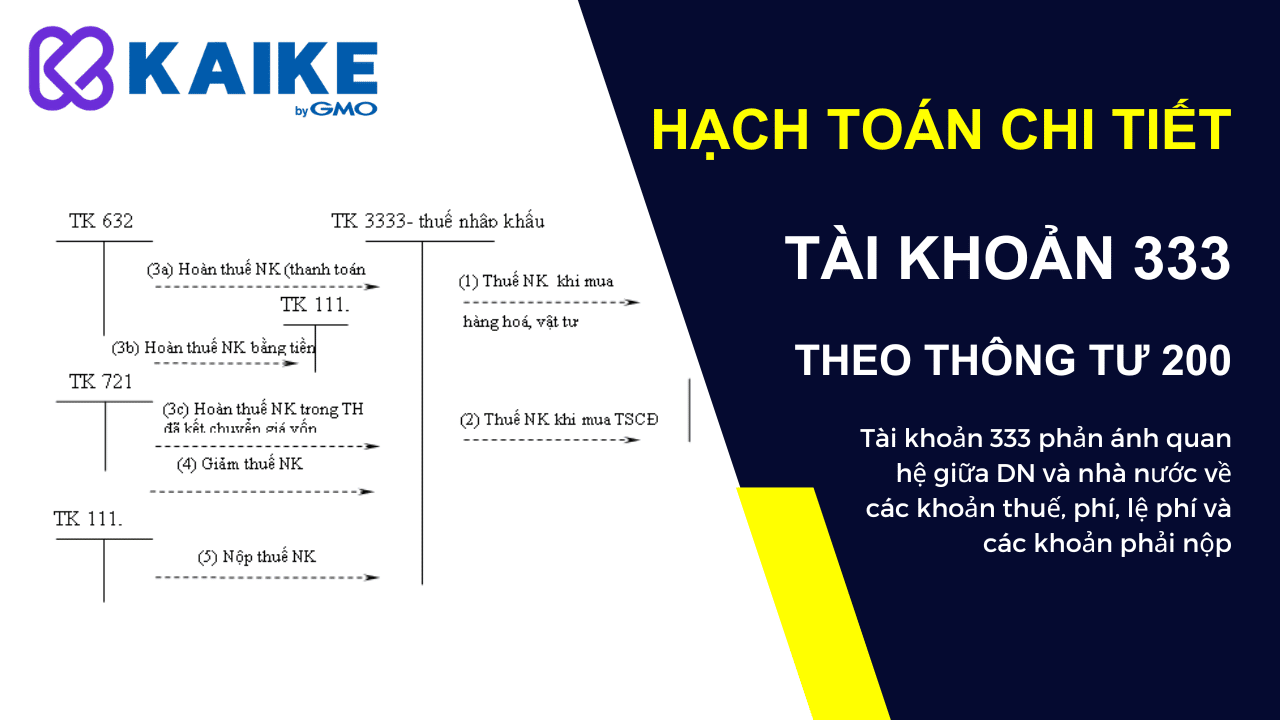

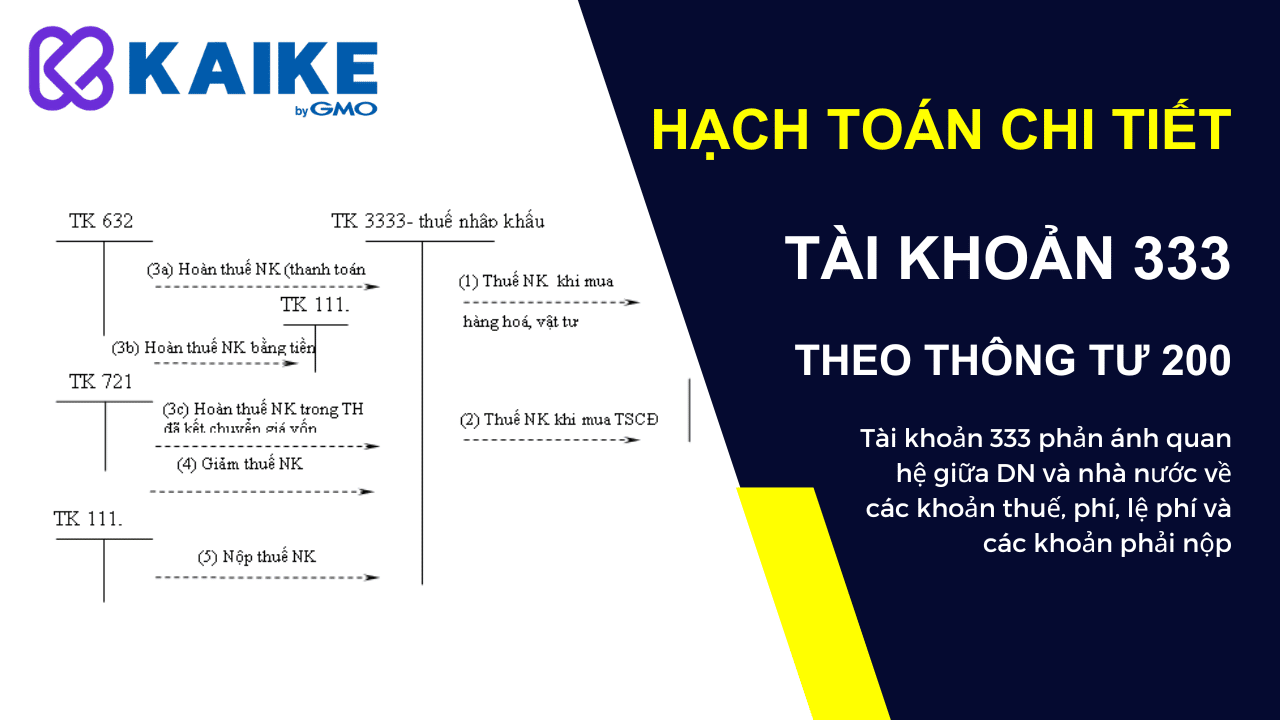

Tài khoản 333 phản ánh quan hệ giữa DN và nhà nước về các khoản thuế, phí, lệ phí và các khoản phải nộp. Hãy cùng kaike.vn tìm hiểu bài viết dưới đây sẽ hướng dẫn chi tiết cách hạch toán tài khoản 333 theo quy định tại thông tư 200.

Chi tiết cách hạch toán tài khoản 333 theo thông tư 200

+ Tách và ghi nhận riêng số thuế gián thu phải nộp (kể cả thuế GTGT phải nộp theo phương pháp trực tiếp) ngay tại thời điểm ghi nhận doanh thu. Theo phương pháp này doanh thu ghi trên sổ kế toán không bao gồm số thuế gián thu phải nộp, phù hợp với số liệu về doanh thu gộp trên Báo cáo tài chính và phản ánh đúng bản chất giao dịch;

+ Ghi nhận số thuế gián thu phải nộp bằng cách ghi giảm số doanh thu đã ghi chép trên sổ kế toán. Theo phương pháp này, định kỳ mới ghi giảm doanh thu đối với số thuế gián thu phải nộp, số liệu về doanh thu trên sổ kế toán có sự khác biệt so với doanh thu gộp trên Báo cáo tài chính.

Trong mọi trường hợp, chỉ tiêu “Doanh thu bán hàng, cung cấp dịch vụ” và chỉ tiêu “Các khoản giảm trừ doanh thu” của báo cáo kết quả hoạt động kinh doanh đều không bao gồm các khoản thuế gián thu phải nộp.Đối với các khoản thuế được hoàn, được giảm, kế toán phải phân biệt rõ số thuế được hoàn, được giảm là thuế đã nộp ở khâu mua hay phải nộp ở khâu bán và thực hiện theo nguyên tắc:

Đọc thêm tại: https://kaike.vn/tai-khoan-333/

Chi tiết cách hạch toán tài khoản 333 theo thông tư 200

1. Nguyên tắc kế toán tài khoản 333 – Thuế và các khoản phải nộp Nhà nước

Căn cứ Điều 52 Thông tư 200/2014/TT-BTC, được bổ sung bởi Khoản 1 Điều 16 Thông tư 177/2015/TT-BTC quy định về nguyên tắc kế toán tài khoản Tài khoản 333 – Thuế và các khoản phải nộp nhà nước như sau:- Doanh nghiệp chủ động tính, xác định và kê khai số thuế, phí, lệ phí và các khoản phải nộp cho Nhà nước theo luật định; Kịp thời phản ánh vào sổ kế toán số thuế phải nộp, đã nộp, được khấu trừ, được hoàn…

- Các khoản thuế gián thu như thuế GTGT (kể cả theo phương pháp khấu trừ hay phương pháp trực tiếp), thuế tiêu thụ đặc biệt, thuế xuất khẩu, thuế bảo vệ môi trường và các loại thuế gián thu khác về bản chất là khoản thu hộ bên thứ ba. Vì vậy các khoản thuế gián thu được loại trừ ra khỏi số liệu về doanh thu gộp trên Báo cáo tài chính hoặc các báo cáo khác.

+ Tách và ghi nhận riêng số thuế gián thu phải nộp (kể cả thuế GTGT phải nộp theo phương pháp trực tiếp) ngay tại thời điểm ghi nhận doanh thu. Theo phương pháp này doanh thu ghi trên sổ kế toán không bao gồm số thuế gián thu phải nộp, phù hợp với số liệu về doanh thu gộp trên Báo cáo tài chính và phản ánh đúng bản chất giao dịch;

+ Ghi nhận số thuế gián thu phải nộp bằng cách ghi giảm số doanh thu đã ghi chép trên sổ kế toán. Theo phương pháp này, định kỳ mới ghi giảm doanh thu đối với số thuế gián thu phải nộp, số liệu về doanh thu trên sổ kế toán có sự khác biệt so với doanh thu gộp trên Báo cáo tài chính.

Trong mọi trường hợp, chỉ tiêu “Doanh thu bán hàng, cung cấp dịch vụ” và chỉ tiêu “Các khoản giảm trừ doanh thu” của báo cáo kết quả hoạt động kinh doanh đều không bao gồm các khoản thuế gián thu phải nộp.Đối với các khoản thuế được hoàn, được giảm, kế toán phải phân biệt rõ số thuế được hoàn, được giảm là thuế đã nộp ở khâu mua hay phải nộp ở khâu bán và thực hiện theo nguyên tắc:

- Đối với số thuế đã nộp ở khâu mua được hoàn lại (ví dụ trong giao dịch tạm nhập – tái xuất, các khoản thuế TTĐB, thuế NK, thuế BVMT đã nộp được hoàn lại khi tái xuất…), kế toán ghi giảm giá trị hàng mua hoặc giảm giá vốn hàng bán, giảm chi phí khác tùy theo từng trường hợp cụ thể. Riêng thuế GTGT đầu vào được hoàn ghi giảm số thuế GTGT được khấu trừ;

- Đối với số thuế đã nộp ở khâu nhập khẩu nhưng hàng nhập khẩu không thuộc quyền sở hữu của đơn vị, khi tái xuất được hoàn thì kế toán ghi giảm khoản phải thu khác (ví dụ thuế nhập khẩu đã nộp của hàng nhận gia công được hoàn lại khi tái xuất…);

- Đối với số thuế phải nộp khi bán hàng hóa, cung cấp dịch vụ nhưng sau đó được giảm, được hoàn, kế toán ghi nhận vào thu nhập khác (ví dụ hoàn thuế xuất khẩu, giảm số thuế TTĐB, GTGT, BVMT phải nộp khi bán hàng hóa, cung cấp dịch vụ).

- Trong giao dịch ủy thác xuất nhập khẩu (hoặc các giao dịch tương tự), nghĩa vụ đối với NSNN được xác định là của bên giao ủy thác

- Bên nhận ủy thác được xác định là bên cung cấp dịch vụ cho bên giao ủy thác trong việc chuẩn bị hồ sơ, kê khai, thanh quyết toán với NSNN (người nộp thuế hộ cho bên giao ủy thác).

- TK 333 chỉ sử dụng tại bên giao ủy thác, không sử dụng tại bên nhận ủy thác. Bên nhận ủy thác với vai trò trung gian chỉ phản ánh số thuế phải nộp vào NSNN là khoản chi hộ, trả hộ trên TK 3388 và phản ánh quyền được nhận lại số tiền đã chi hộ, trả hộ cho bên giao ủy thác trên TK 138. Căn cứ để phản ánh tình hình thực hiện nghĩa vụ với NSNN của bên giao ủy thác như sau:

- Khi nhận được thông báo về số thuế phải nộp, bên nhận ủy thác bàn giao lại cho bên giao ủy thác toàn bộ hồ sơ, tài liệu, thông báo của cơ quan có thẩm quyền về số thuế phải nộp làm căn cứ ghi nhận số thuế phải nộp trên TK 333.

- Căn cứ chứng từ nộp tiền vào NSNN của bên nhận ủy thác, bên giao ủy thác phản ánh giảm số phải nộp NSNN.

- Kế toán phải mở sổ chi tiết theo dõi từng khoản thuế, phí, lệ phí và các khoản phải nộp, đã nộp và còn phải nộp.

- Tài khoản này sử dụng cả ở Trụ sở chính và các Chi nhánh để phản ánh quan hệ giữa đơn vị với Nhà nước về các khoản thuế, phí, lệ phí và các khoản khác phải nộp, đã nộp, còn phải nộp vào NSNN trong kỳ kế toán năm.

- Đơn vị phải tách và ghi nhận riêng các khoản thuế GTGT và thuế TNDN phải nộp theo mức khoán khi cung cấp dịch vụ cho thuê tài sản, tư vấn, đào tạo nghiệp vụ BHTG hoặc thanh lý, nhượng bán TSCĐ, vật tư, công cụ thừa ngay tại thời điểm ghi nhận doanh thu hoặc thu nhập. Theo phương pháp này, doanh thu và thu nhập khác ghi trên sổ kế toán không bao gồm số thuế GTGT và thuế TNDN phải nộp theo mức khoán đối với các hoạt động phải nộp thuế này của BHTG.

Đọc thêm tại: https://kaike.vn/tai-khoan-333/